La facture électronique : ce qu’il faut absolument savoir

Depuis janvier 2020, toutes les entreprises étant fournisseurs du secteur public (état, collectivité locale…) sont dans l’obligation d’émettre des factures électroniques via la plateforme Chorus. A partir du 1er juillet 2024, cette obligation sera progressivement étendue en fonction de la taille des entreprises. Pour tout savoir sur cette nouvelle obligation et bien être préparé, découvrez la suite de notre article !

La facture électronique, de quoi s’agit-il ?

Une facture électronique est une facture établie, envoyée et reçue et archivée dans un format électronique. Ce format est structuré de façon à être lisible aussi bien par l’homme que par une machine. Tout comme une facture papier, elle doit respecter toutes les conditions légales en vigueur.

Il est important de bien faire la différence entre facture électronique et facture dématérialisée. Une facture dématérialisée est une facture sous format papier, scannée et par la suite transmise par message électronique.

Objectifs de la facture électronique

La généralisation de la facture électronique a pour but principal la « modernisation de la collecte et des modalités de contrôle de la taxe sur la valeur ajoutée ».

Pour cela, la Direction Générale des Finances Publiques a fixé 4 grands objectifs liés à cette réforme :

- Renforcer la compétitivité des entreprises grâce à l’allégement de la charge administrative

- Simplifier les obligations déclaratives de TVA

- Lutter contre la fraude à la TVA

- Améliorer la connaissance en temps réel de l’activité des entreprises

Une obligation présentant de nombreux avantages

La facturation électronique présente un grand nombre d’avantages non négligeables pour les entreprises.

- Réduction des coûts : Supprimer le papier, les différentes étapes d’impression, d’affranchissement et d’envoi permet de faire des économies.

- Augmentation de la productivité : Cela permet une réduction de la charge administrative, les collaborateurs peuvent être assignés à d’autres tâches.

- Amélioration des délais de paiement : Les délais d’envoi de factures sont diminués, par conséquent, les délais de paiement le sont aussi. Cette transition favorisera les relations sereines entre clients et fournisseurs.

- Eco-responsable : Émettre et envoyer une facture électronique permet de réduire l’émission de gaz à effet de serre due à la production de facture papier.

- Sécurité et efficacité : L’émission et la transmission automatique des factures permettent d’éliminer les erreurs de saisie. Le risque de perdre une facture papier est quant à lui totalement éliminé.

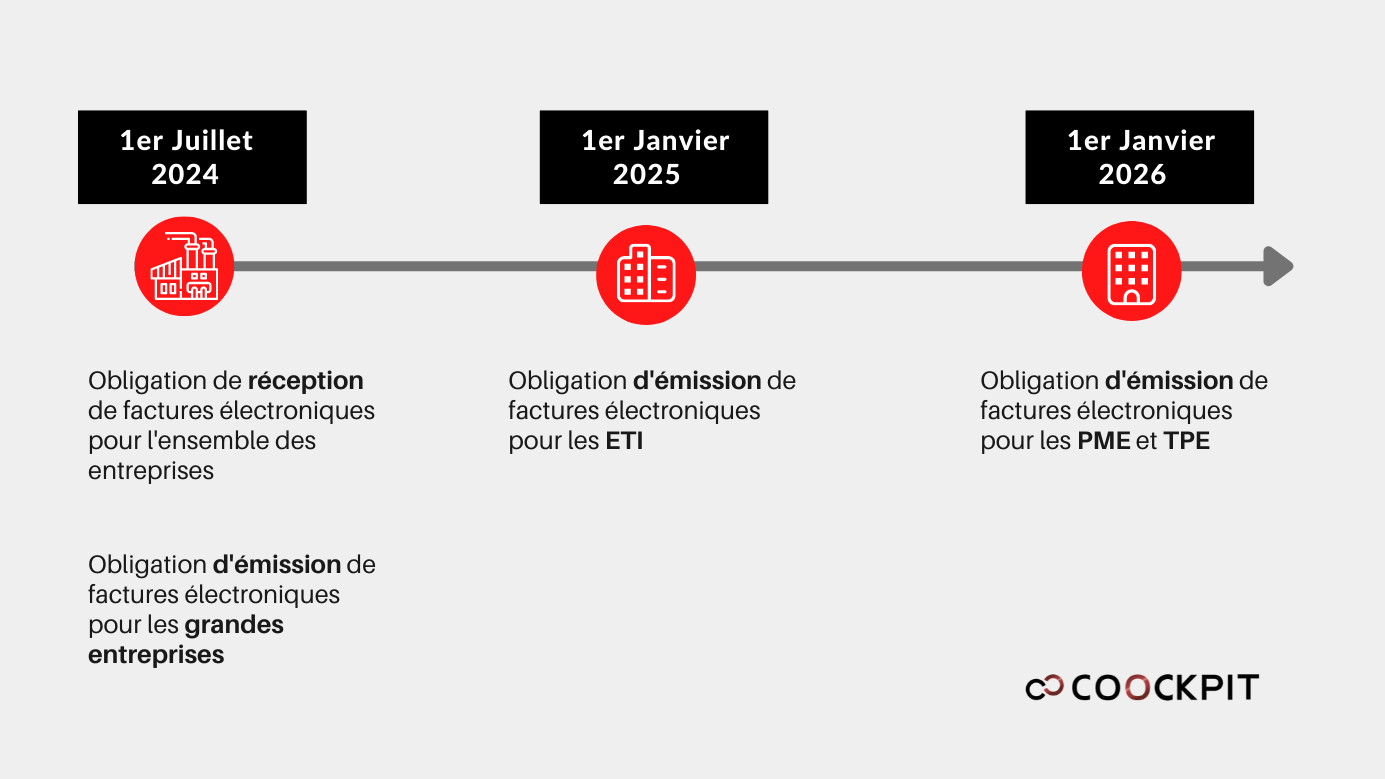

Dates clés de la mise en place de la réforme

A compter du 1er juillet 2024, la facturation électronique sera progressivement imposée aux entreprises. Voici le calendrier de mise en place de la réforme

La facturation électronique : les opérations concernées

La facturation électronique, dite e-invoicing, concerne l’ensemble des opérations réalisées entre entreprises françaises assujetties à la TVA (B2B). Elle concerne également les transactions entre les entreprises et les marchés publics (B2G).

Quant aux opérations réalisées avec des particuliers (B2C) et avec des fournisseurs étrangers, elles ne sont pas concernées par la facturation électronique. Ces transactions sont néanmoins soumises au e-reporting : Elles devront être déclarées à l’administration fiscale. Le dispositif de e-reporting permet de garantir le suivi des règlements. Le calendrier de la mise en œuvre du e-reporting suivra celui de la facturation électronique.

Comment fonctionne la facturation électronique ?

Comme dit précédemment, la facture électronique reste avant tout une facture. Selon l’article 289 V du code général des impôts : « L’authenticité de l’origine, l’intégrité du contenu et la lisibilité de la facture doivent être assurées à compter de son émission et jusqu’à la fin de sa période de conservation ». Ces 3 critères doivent donc être pris en compte et respectés lors de d’émission d’une facture électronique.

Ces 3 critères sont garantis soit par la signature électronique, par la forme d’un message structuré permettant la lecture par ordinateur réalisé par un EDI ou encore par la mise en place d’un audit fiable.

Il ne sera plus possible aux entreprises de transmettre les factures par mail. Pour l’émission et la réception de leurs factures électroniques, les entreprises auront la possibilité de passer au choix :

- Par le portail public de facturation (PPF) préconisé par le gouvernement français (Chorus Pro). Il permet de traiter les données des factures et de les transmettre automatiquement à l’administration fiscale.

- Par le biais d’une plateforme de dématérialisation partenaire (PDP) de l’administration

Quelles sanctions sont à prévoir en cas de non-respect ?

En cas de non-respect des règles de la facturation électronique, les entreprises pourront être sanctionnées.

- E-invoicing : Les entreprises seront assujetties à 15€ d’amende par facture non émise sous format électronique, dans la limite de 15 000€ par année civile

- E-reporting : Pour le non-respect de cette obligation, les entreprises recevront une amende de 250€ par facture, dans la limite de 15 000€ par année civile également

Anticipation et sensibilisation : Ce sont les maitres mots pour une mise en œuvre réussie de votre facturation électronique. Il est important de garder un œil sur les évolutions et règlementations autour du sujet de la facture électronique.